1 水泥行业:产品应用广泛,行业特点鲜明

水泥应用广泛,分类众多,制备过程分为三阶段

水泥是一种胶凝材料,广泛应用于建筑工程中,主要分为通用水泥和特种水泥:水泥是一种粉状水 硬性无机胶凝材料,可加水搅拌成浆体,能在空气中硬化或在水中硬化,并能将砂、石等材料牢固 地胶结在一起。水泥硬化后强度较高,而且能够抵抗淡水或含盐水的侵蚀,适宜在建筑工程中使用。 长期以来,水泥作为一种重要的胶凝材料,广泛应用于土木建筑、水利、国防等工程中。硅酸盐水 泥(即国外通称的“波特兰水泥”)是最常见的水泥品种之一。水泥按用途及性能可以分为通用水泥和 特种水泥。通用水泥主要是指 GB175—2007 规定的六大类水泥,即硅酸盐水泥、普通硅酸盐水泥、矿 渣硅酸盐水泥、火山灰硅酸盐水泥、粉煤灰硅酸盐水泥和复合硅酸盐水泥;特种水泥是指具有特殊 性能或用途的水泥,如 G 级油井水泥、快硬硅酸盐水泥、道路硅酸盐水泥、铝酸盐水泥、硫铝酸盐 水泥等。

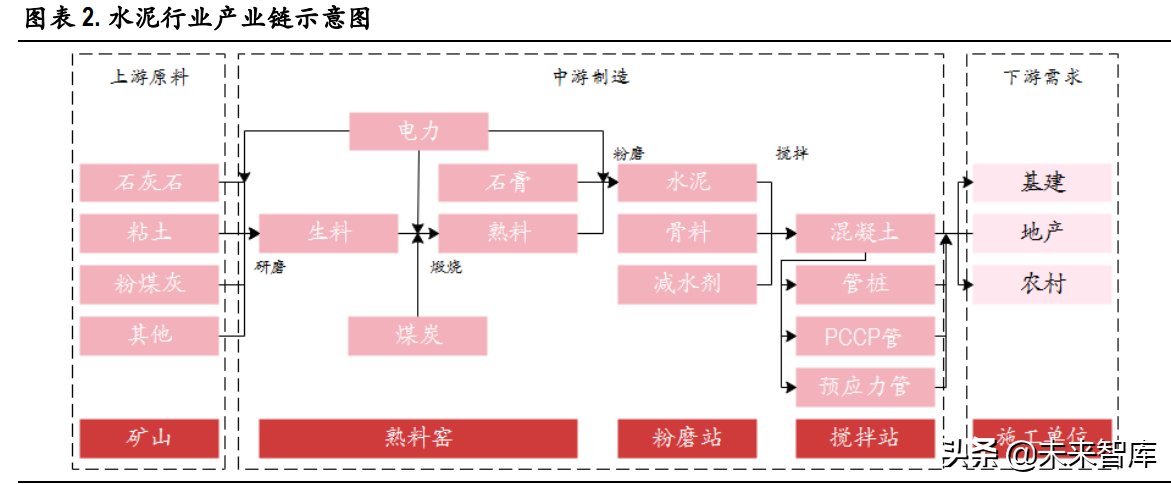

水泥具体制备过程主要分为“研磨-煅烧-粉末”三阶段:第一阶段是石灰石、粘土、铁质原料等原材料 按比例混合粉磨得到生料;第二阶段是生料煅烧至部分或全部熔融之后,冷却得到熟料;第三阶段 是熟料与石膏、辅助原料混合粉磨得到水泥成品。水泥与砂石骨料按一定比例混合、搅拌、密实成 型后可得到混凝土,用于基建、地产等各种建筑工程中。混凝土可以进一步制备成管桩、预制构件 等。水泥行业上游主要是石灰石、粘土等矿产资源,下游则对接基建、房地产和农村市场等,其中 基建端占比 30%-40%,地产占比 25%-35%,农村市场占比在 30%左右。

水泥行业具有周期性、区域性、季节性、开停灵活、不易储存五大特性

周期性

水泥行业是周期性行业,受宏观经济和政策影响较明显:由于水泥下游的基建和房地产行业受宏观 经济影响较大,因此水泥行业也会随着宏观经济和政策周期的变化而变化。一轮典型水泥周期的表 现如下:1.逆周期政策调控出台,流动性宽松,下游需求改善,带动水泥价格上涨,行业盈利能力 提升。2.行业新投或者复产产能增加,行业整体进入高度景气阶段。3.新投产能对价格形成冲击,产 品价格上涨放缓或者有所下滑。4.经济复苏,逆周期调节弱化,流动性收紧,下游需求缩减,产能 过剩的环境下产品价格下降,中小产能出清。5.经济景气进入尾声,经济下行压力较大,新一轮逆 周期调控出台。

区域性

水泥具有“短腿”属性,区域性特征明显:由于水泥售价较低(每吨在 300-500 元左右),对运费较为 敏感;且水泥体积较大,运输多有不便,因此水泥的运输半径较短,具有一定的区域性。按照公路 50 元百公里左右的运费水平,水泥的公路运输半径在 200-300 公里左右;按照水运 5 元百公里的运费 水平计算,水路运输半径在 800 公里左右。由于水运方式成本低、运输距离远,因此水泥企业在沿 江、大河和港口方面进行布局能够在一定程度上降低运输成本,拉开与其他水泥企业的成本差距。 水泥的区域性也导致了不同区域景气度和格局截然相反,不同地区城镇化水平和人口规模决定了该 地区水泥行业的市场规模。

季节性

受下游施工条件影响,水泥行业有明显的淡旺季区分:一般情况下,第一、三季度受春节假期和炎 热多雨天气的影响,下游施工进程放缓,导致水泥需求减少,行业进入淡季;二、四季度天气条件 适宜,下游施工进度加快,水泥需求增加,行业进入旺季,其中四季度是最旺的旺季,赶工一直要 到春节前。在气候更恶劣的西北、东北、华北地区,施工工期更短,11 月-次年 3 月气温较低,实际 上的旺季基本上就只有二季度。因此全年水泥产能很难达到满产,全年基本在 85%左右的产能利用 率,华东旺季可以达到 90%左右的水平。

产能开停灵活

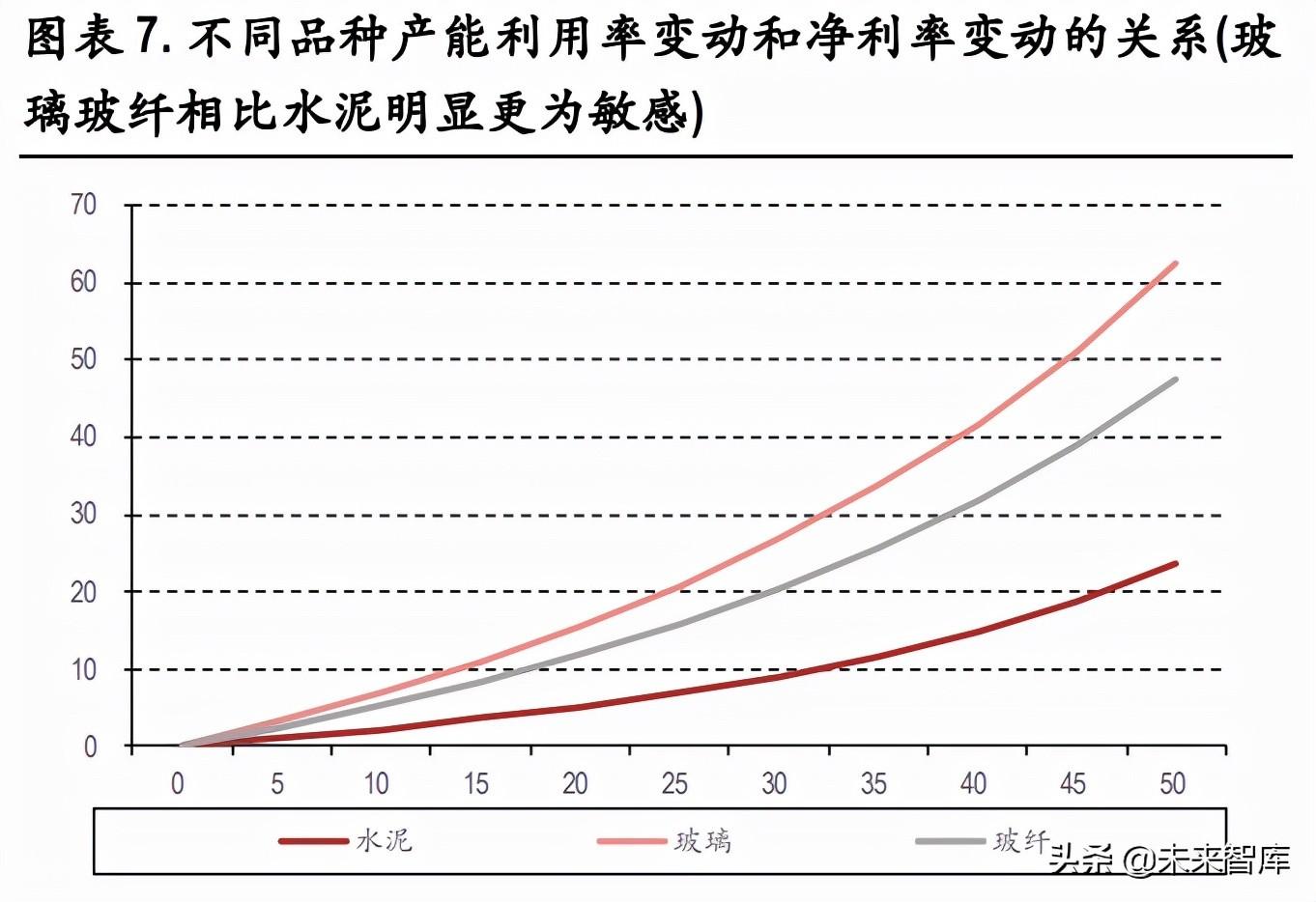

水泥固定生产成本占比较低,产能开停灵活,适合进行错峰生产:与玻璃、玻纤、钢铁等固定成本 占比较高的材料不同,水泥生产成本中,固定成本占比仅为 10%左右,因此水泥产能的开停所耗费 的成本较低,产能开停更加灵活。参考相关行业龙头上市公司进行测算,水泥行业产能利用率变动 导致净利率的损失要明显小于玻璃和玻纤。玻璃和玻璃固定成本占比较高决定了其连续生产特性, 相比较下水泥开庭灵活,适合通过错峰生产政策控制总产量。

不易储存

水泥不易储存,没有库存,金融属性较弱:水泥遇水即硬化,易与空气中的水分反应,因此难以大 量、长期储存(水泥生产企业一般有 1 个月的库容量),通常认为水泥具有不可储存性。相比之下, 熟料储存期较长,熟料库容比可以反应当前区域内水泥供需均衡的状况,可以在短期内对价格进行 预判。水泥不易储存的特点也决定了水泥不具有金融属性,相比之下,玻璃等其他具有库存的商品 在价格波动时,渠道的主动补/去库存会加大行业的波动。

水泥行业呈现“需求刚性、价格弹性”格局,边际逻辑清晰。基建行业在我国经济中具有托底作用, 房地产行业也是近年推动我国经济快速发展的重要推手,未来基建和房地产行业仍将继续在我国经 济发展中起到重要作用,对水泥的需求是刚性的。受需求端刚性的影响,当水泥供不应求时,行业 景气度较高,水泥价格会出现较大的弹性波动,涨幅较大。因此,水泥的区域性和边际逻辑决定了 我们需要分不同区域观察水泥行业发展情况和供需格局变化。

2 行业格局:需求三足鼎立,格局“南强北弱”

经历高速成长,目前进入平稳发展期

1998年以来水泥行业发展可分为三个阶段:第一阶段是1998-2008年:为对冲东南亚金融危机,1998 年起开启一系列宏观调控。1998-2002 年,国家共发行长期建设国债 6,540 亿,安排 998 个基建项目, 投资总额达 3705 亿。2003 年,国家将房地产行业确立为支柱产业,地产投资快速增长。基建地产双 发力下水泥需求快速增加,产量由 1998 年的 5.4 亿吨提升至 2008 年的 14.2 亿吨,CAGR 达到 10.3%。

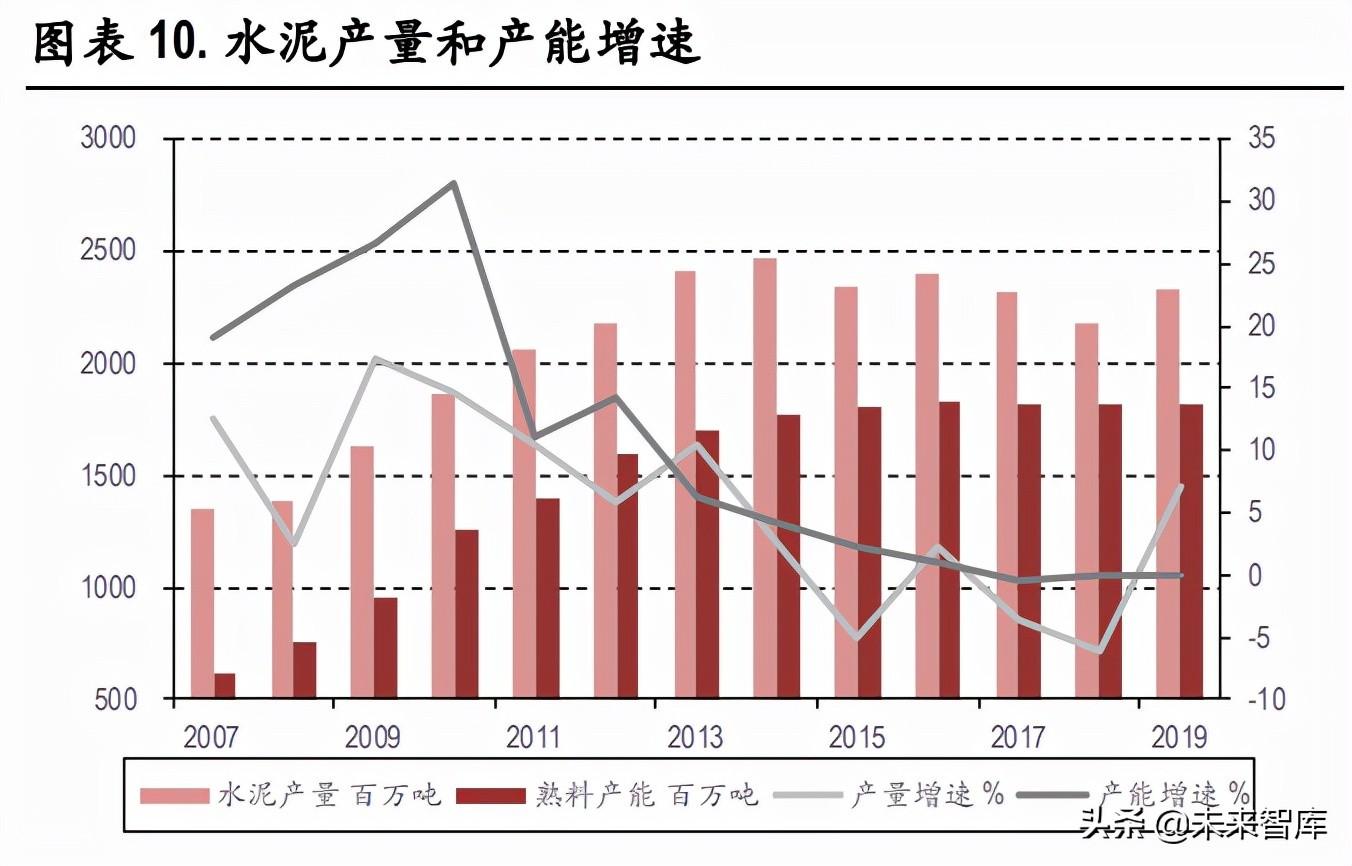

第二阶段是2009-2014年:2008 年底为对冲国际金融危机,国家推出进一步扩大内需的十项措施,至 2010 年底对应投资总额达 4 万亿,其中基建投资 3.3 万亿。“四万亿”刺激导致地产过热,国家逐步加 强调控,水泥产量增速逐步放缓,产能过剩现象凸显。

第三阶段是2015年至今:2015 年之后全国水 泥产量进入了平台期。地产市场逐步转向存量市场,基建投资逐步从拉动经济变为逆周期调控手段, 对应水泥需求逐步趋稳。同时“三去一降一补”开启行业供给侧改革帷幕,逐步开始错峰限产、减量置 换、行业协同等措施,行业格局迎来重塑。

多年来水泥行业保持中高速增长,2020年行业产量23.8亿吨,熟料产能18.2 亿吨:1998-2020 年,全 国水泥产量从 5.1 增长至 23.8 亿吨,CAGR 为 7.2%;其中 2014-2020 年行业产量规模趋于稳定,单看 1998-2014 年,全国水泥产量从 5.1 增长至 24.8 亿吨,CAGR 为 10.3%。2006-2016 年,全国熟料产能从 5.2 亿吨增长为 18.3 亿吨,CAGR 为 13.5%。2016 年后,随着供给侧改革减量置换的推进,行业熟料产 能规模保持相对稳定。2020 年全国熟料产能为 18.3 亿吨,按照水泥/熟料产量比 1.5 估算,产能利用 率约为 86.5%。

供给端的政策以及企业调整还有需求端的政策调控共同决定了行业的周期性:水泥行业需求端和供 给端都有明显的周期性。需求端的周期性主要来自宏观政策对于基建和地产投资的调控,供给侧的 周期性一方面来自供给侧改革政策的调整(错峰限产、减量置换)另一方面来自行业参与者对于当前行 业景气度判断而做出的行为(行业协同,僵尸产能复产等)。

石灰石矿山资源价值凸显,基建地产农村需求三足鼎立

石灰石是制备水泥的重要原料,受环保政策影响,石灰石可供开采数量不断减少:石灰石开采是水 泥制备过程的第一道工序。据我们测算,生产一吨水泥需要约 1.1 吨石灰石,在水泥生产总成本中占 比约 15%。我国石灰岩矿资源丰富,除上海、香港、澳门外,在各省、直辖市、自治区均有分布, 其中陕西省保有储量 49 亿吨,居全国之首。近年来环保政策趋严,为了保护环境、防止水土流失, 可供开采的水泥石灰岩数量将不断减少。

石灰石矿山价值凸显,行业龙头沿矿山布设熟料产能:石灰石开采是水泥行业的上游,随着当前环 保政策影响,石灰石矿山开采和年限要求均有提升,供给受限环境下石灰石价格有所提升,矿山价 值凸显。主要水泥龙头为保证生产原料供应,一般自有石灰石矿山,并将熟料产能建在矿山周围。 部分企业直接用传送带将开采好的石灰石矿传送到熟料窑,减少运输成本。

基建、房地产和农村是水泥的主要需求来源:其中基建占比约 30%-40%,房地产占比约 25%-35%,农 村市场占比 30%左右。

2003 年至今,基建占固定资产投资都在 20%以 上,在经济下行压力加大时都是逆周期调节的重要工具,对水泥需求形成有力支撑。2021 年 730 政 治局会议上,基建托底作用被重提,要求各地合理把握预算内投资和地方政府债券发行进度,推动 今年底明年初明年年初形成实体工作量,预计水泥需求也会有较大幅度增加。

地产平稳发展带动需 求: 2016 年以来国家加大地产调控政策力度,目前国家要求“稳房价、稳地价、稳预期”,推动行业 平稳健康发展,预计未来仍可支撑较为稳定的水泥需求。

农村扶贫工作带动水泥需求增加:农村水 泥需求巨大,新建农村房舍、乡村道路硬化、农田水利建设等都需要使用大量散装水泥。2013 年 “精 准扶贫”提出,要求到 2020 年解决区域性整体贫困,带动了水泥需求的提升。

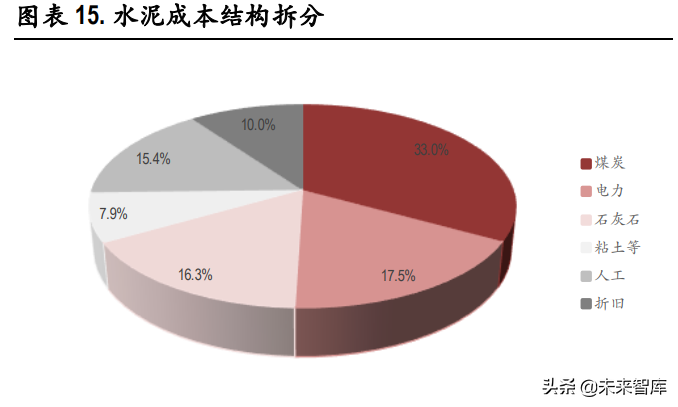

电力煤炭是成本大头,煤价是决定因素,石灰石是主要材料。电力和煤炭是水泥成本大头,吨水泥 生产需要 100 度电(其中约 30%余热发电提供),110 公斤标煤,按照度电 0.5 元,吨煤 600 元计算,水 泥吨燃料成本达到 100 元。实际上煤炭价格波动较大,且成本占比较高,是水泥生产成本中的决定 因素。

行业集中度较高,总体格局呈现“南强北弱”

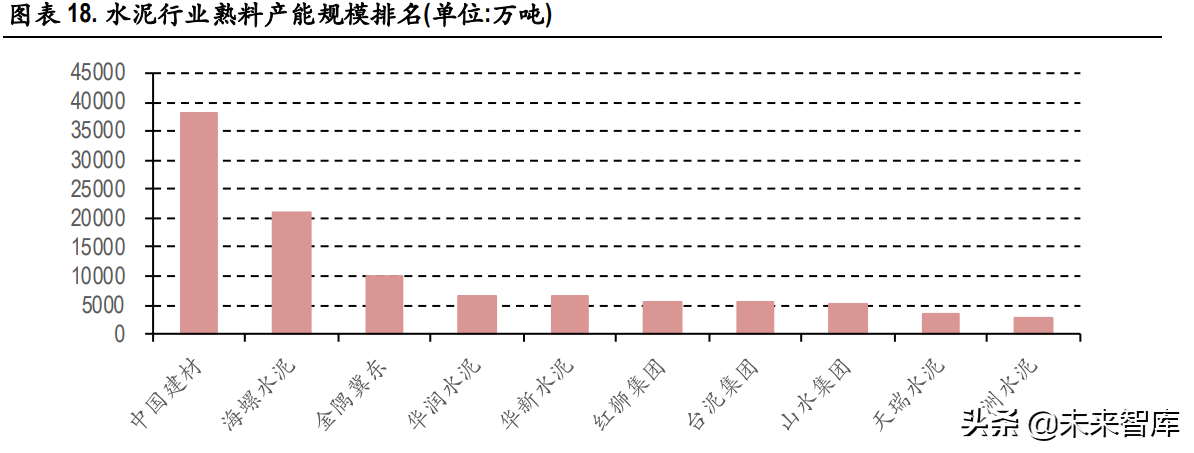

中国建材、海螺水泥、金隅冀东为行业前三龙头,行业熟料产能集中度达到较高水平:2020 年全国 熟料产能达到 18.3 亿吨,其中中国建材、海螺水泥、金隅冀东三大龙头产能分别为 3.8、2.1、1.0 亿 吨,市占率分别为 20.9%、11.5%、5.5%。前十名还包括华润、华新、红狮、台泥、山水、天瑞、亚 洲水泥,熟料产能 CR3 为 37.9%,CR10 达 57.3%,经过近年来一系列的供给侧改革和并购整合,行业 熟料产能集中度达到较高水平。分区域看,华东和中南传统经济发达地区占比分别为 26.3%和 24.5%, 占比最高。北方产能占比较小,但产能集中度相对较高,东北熟料产能 CR5 达到 70%。

北方需求较弱,错峰执行严格,东北冲击华东:华北:华北熟料总产能 2.3 亿吨,CR5 为 46.8%,主 要玩家为冀东、金隅、中联、山水、蒙西,其中冀东是绝对龙头。华北区域内一度竞争激烈导致区 域内价格低迷。近年来实行严格错缝限产,蒙西效仿新疆实行电石渣熟料置换,供给侧改革取得一 定成效。雄安新区建设将一定程度带来区域内需求增量。

东北:东北熟料产能 1.0 亿吨,CR5 为 67.9%, 远高于其他区域。北方水泥、亚泰、山水、天瑞、冀东是区域内主要玩家。东北自身需求较弱,价 格较低,但可通过水路运至长三角,近年对华东水泥市场造成了一定冲击。

西北:西北熟料总产能 2.1 亿吨,CR5 为 42.7%,主要玩家包括天山、祁连山、尧柏、海螺、青松建化。西北地区基建薄弱, 城镇化率低,“一带一路”政策下未来基建需求提升空间较大。供给侧西北执行严格的错峰限产,并针 对电石渣水泥执行错峰置换缓解其冲击。

南方需求旺盛,安徽省占据天时地利,大湾区和西南基建拉动需求:华东:华东经济发达,城镇化 水平高,人口密集,水泥需求旺盛,目前 CR5 为 54.1%,主要包括海螺、南方、中联、山水、红狮等 企业。安徽省石灰石矿产资源丰富,紧靠长江运输条件便利,承接江浙沪水泥需求,适宜水泥企业 发展。孕育了海螺水泥这样的行业龙头。

中南:华中和华南熟料产能分别为 2.4 和 2.0 亿吨,CR5 分 别为 52.3%和 60.3%。华中的龙头为华新和天瑞,华南的龙头为华润和海螺。近年来两广地区水泥景 气度高,广东珠三角大湾区建设支撑区域需求;广西有较多产能置换,熟料产能有所提升,通过西 江水运供应广东。

西南:西南熟料总产能 3.6 亿吨,CR5 达 52.3%,主要玩家包括西南水泥、海螺、 华新、中国台湾水泥、红狮等。其中西南水泥是川渝龙头,熟料占比分别为 18.9%和 32.5%。云南近年基 建投资增速全国靠前,有力支撑水泥需求。但省内多山地,运输成本高,难以形成区域间联动,以 小区域市场为主。西南区域内云贵近年新增产能相对较多,对价格形成一定冲击。

物流运输、成本管控、矿山资源、区域格局都是重要的竞争优势

资源布局与物流运输,克服水泥行业区域性:企业布局对于公司竞争力有至关重要的作用。海螺水 泥立足安徽具备占据资源、运输、需求三大优势。公司采取“T”型战略,在长江沿岸石灰石资源集聚 地兴建大型熟料基地,在资源稀缺但水泥市场较大的沿海地区低成本收购小水泥厂并改造成粉磨站, 就地生产水泥,直接销往需求旺盛的东部市场,形成“熟料基地—长江—粉磨站”模式,有效降低了成 本,相比同行优势明显。

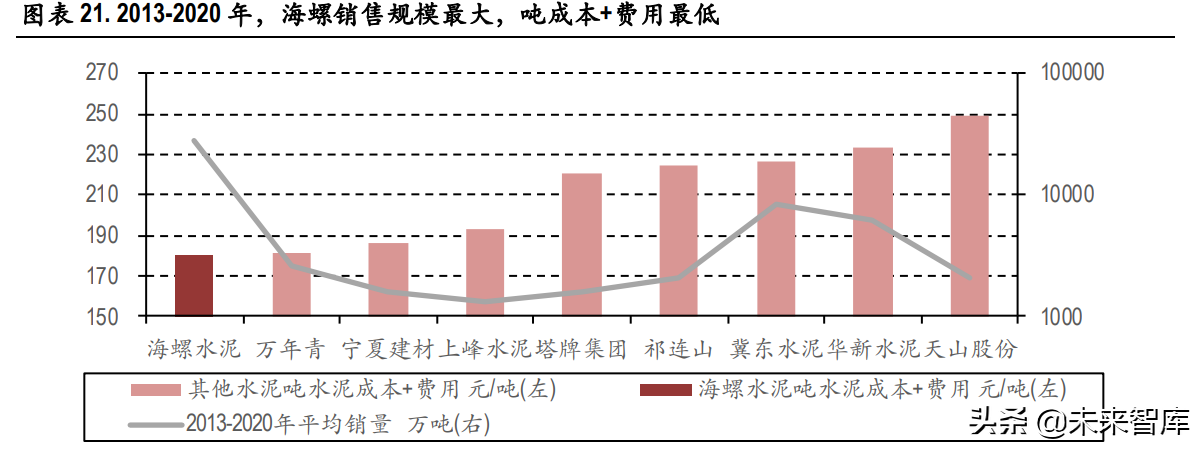

水泥产品同质化,规模优势与成本控制重要性凸显:水泥是高度同质化的产品,不同企业生产的水 泥并无明显差别,行业也进入了成熟发展的阶段。成本管控能力成为凸显公司竞争力的重要体现。 尽管制造费用在成本中占比不大,但规模优势仍有一定体现。海螺水泥“T”型战略以及规模优势充分 体现,2013-2020 年吨成本+费用仅为 180.8 元,远低于对手。

区域内需求与景气度,有利于提升企业盈利能力:水泥区域性明显,区域内市场需求情况对企业盈 利能力有至关重要的影响。目前长三角和珠三角经济发达,人口密集,依然是水泥行业最大的两个 需求来源,区域内水泥价格常年保持高位。相比之下,长三角和珠三角的代表企业如海螺水泥、上 峰水泥、塔牌集团、华润水泥的吨盈利指标明显优于其他水泥龙头。

3 分析框架:基于供需格局展开,边际思维与区域思维并重

行业历经四个周期三个阶段,总体稳步向上

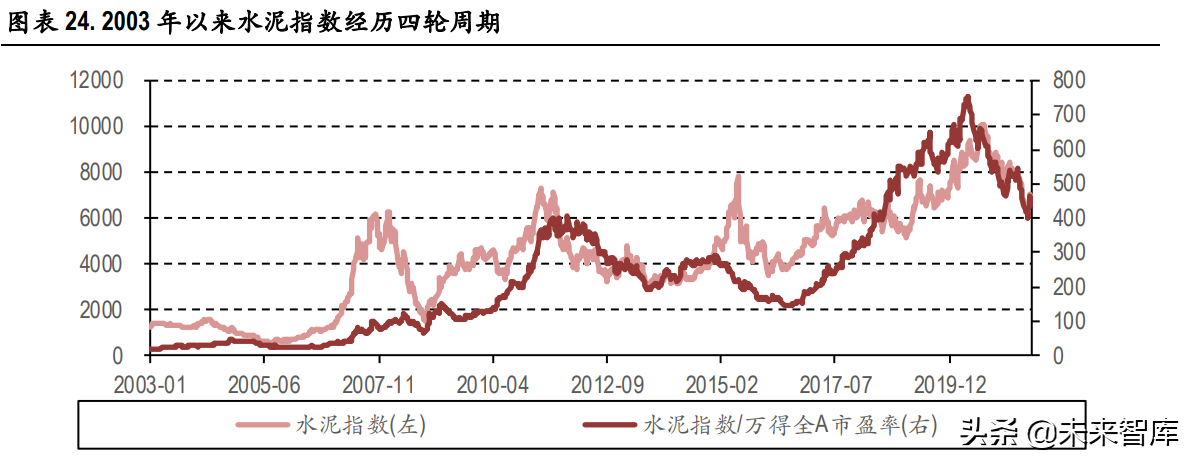

水泥指数经历四轮周期,整体表现稳步向上:2003 年以来,水泥指数经历了四轮周期,第一轮周期 的顶点出现在 2007 年大牛市,第二轮周期顶点出现在 2011 年地产需求高峰期,第三轮周期顶点出现 在 2015 年牛市,第四轮周期订单出现在 2019 年底 2020 年初水泥行业景气度高峰期。回溯四轮周期, 可以发现第一、三个周期顶点是市场波动带来的。我们在水泥指数中剔除掉大盘估值因子,可以发 现水泥指数多数时间段也呈现出稳步向上的态势。

行业估值以及与行业基本面景气度高度同比,上市公司业绩增速滞后于前两者:我们对比水泥行业 估值溢价(水泥行业市盈率/全商场平均市盈率),水泥板块上市公司利润增速,行业基本面指数(综合 考虑了开工率、库容比、价格、成本的衡量行业景气度的指数),可以发现行业估值溢价与基本面指 数高度同步,而上市公司业绩增速略滞后于前两者。我们认为水泥行业数据相对透明公开,市场可 以及时获取行业动态,因此行业估值溢价可以准确反应当前行业景气度水平。而上市公司利润增速 更多是一个后验指标,用于验证上市公司个体表现是否达到前期市场预期水平。

水泥行业基本面表现可以划分为三个阶段:回溯 2003 年以来水泥行业表现,我们认为水泥行业发展 基本可以分为三个阶段:2008 年以前,水泥行业在基建地产双发力的环境下持续高速增长。2008-2015 年,国家对基建和地产政策调控开始出现一定的周期性,行业增速开始放缓(2008-2011 年四万亿刺激 下水泥行业加速增长,指数表现上延续了 2008 年前高速增长的态势)。2015 年以后,行业供给侧改革 逐步推进,行业格局优化,盈利能力大幅提升。

基建与地产双发力,我国水泥产量快速增长:1998 年东南亚金融危机以来,国家为提振经济开启一 系列经济刺激政策,在基建方面发行一系列特别国债支持建设,地产方面成立公积金、土地招拍挂、 个人按揭贷款等一系列制度完善并发展房地产市场。伴随着我国出口高速增长,我国经济迎来了高 速发展的10年。这期间我国水泥产量由1998年的5.4亿吨提升至2008年的 14.2亿吨,CAGR达到10.3%。

第一阶段中行业分析应更注重需求的变化:在 1998 年-2008 年,伴随着我国经济快速发展,水泥行业 面临的问题更多是供应不足,新增产能肯定会被消化。行业景气度分析的关键变量是需求,下游需 求的增长决定了当年行业整体的盈利水平。

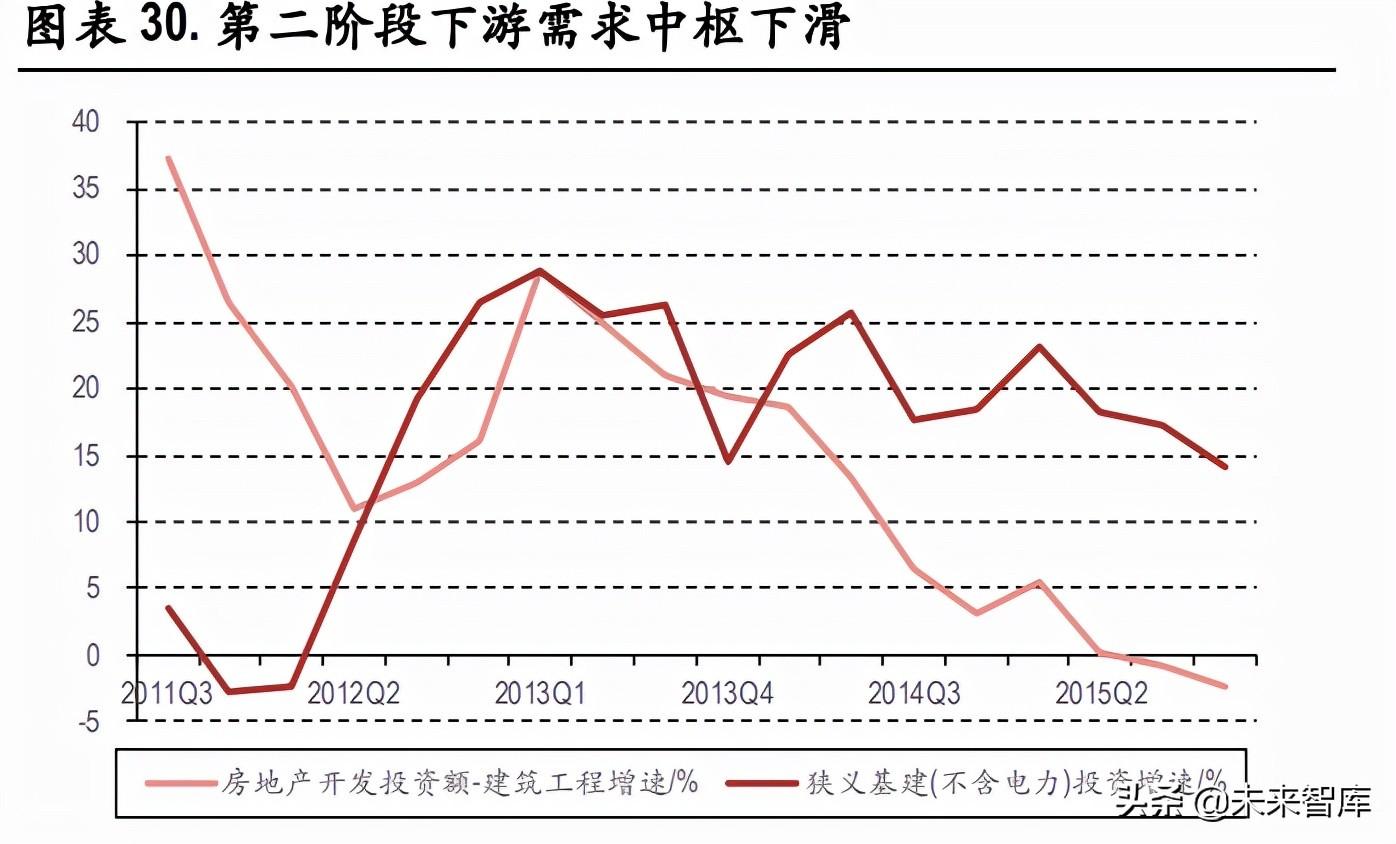

第二阶段:政策调控周期初现,供给是关键变量

地产基建政策调控周期性凸显,水泥产量增速中枢下滑:伴随着 2008 年国际金融危机,我国开启大 规模基建刺激并在随后 2011 年逐步收紧银根,国家政策调控周期性开始逐步体现。房地产方面政策 调控力度逐步加大,也体现出一定的周期性。同时,金融危机后海外需求萎缩,我国经济增长中枢 开始逐步下行。这期间我国水泥产量从 13.8 亿吨增长至 21.8 亿吨,CAGR 为 6.7%。

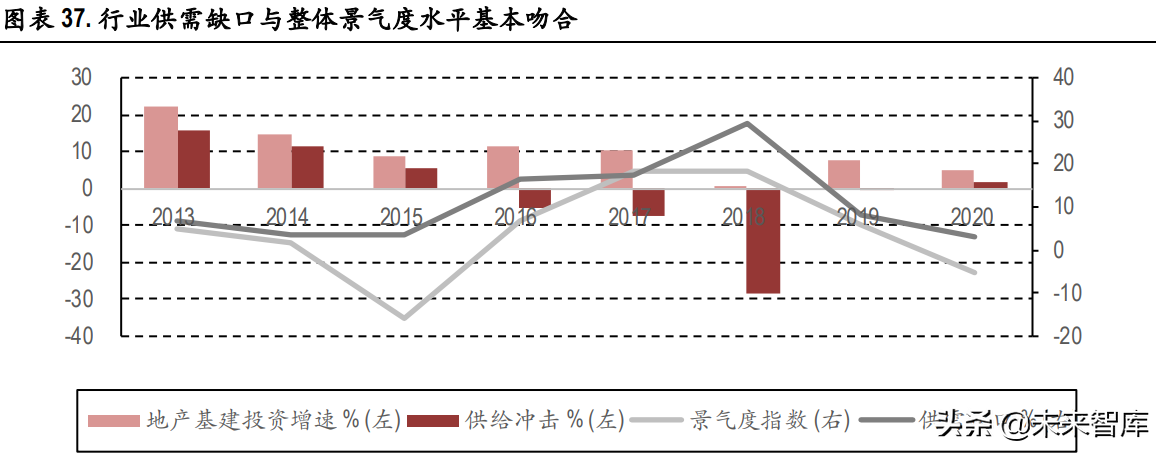

第二阶段中行业分析应更注重供给的变化:2009-2015 年这 7 年之间水泥行业供需分析更多应该注意 的是供给冲击。国际金融危机后,我国经济增速中枢逐步下行,基建与地产政策调控周期性越发明 显,同时大规模的刺激也导致了供给侧批量的上产能。原先供给不足的情况不复存在,新增产能对 区域内格局造成的供给冲击不容忽视。

第三阶段:供给侧改革促进行业变革,边际思维凸显

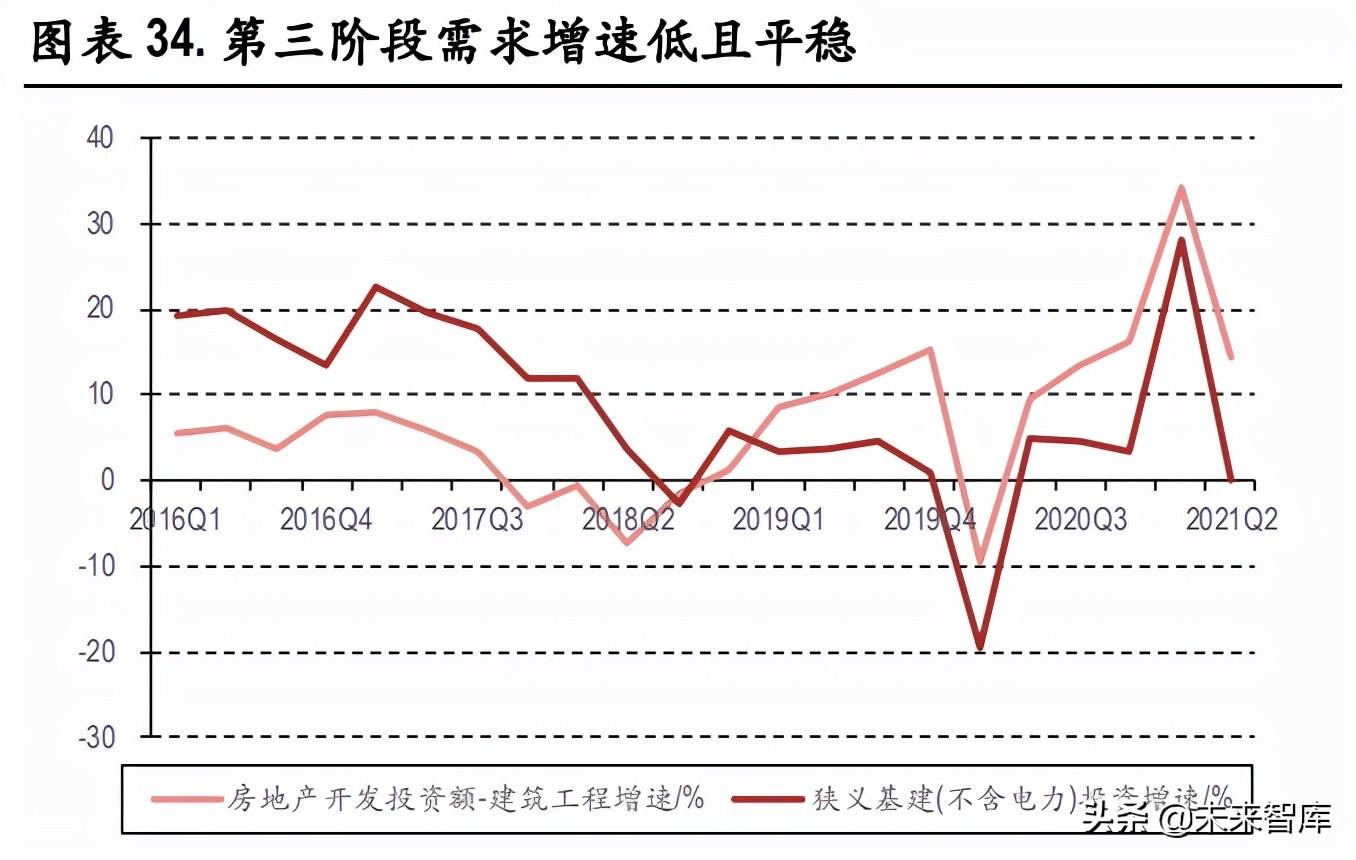

水泥行业供给侧改革推进,基建政策调控趋于精准,地产政策调控趋于严格:伴随着 2015 年底提出 的“三去一降一补”,水泥行业供给侧改革也在全国范围内陆续开展。各区域实行错峰停窑,减量置换 以及行政化限产,本质上通过降低各企业产能利用率,减少供给水平来缓解产能过剩的现状,改善 行业竞争格局。下游需求端,政策调控更趋于精准。基建刺激由原先的大开大合大刺激变为逆周期 调控更注重经济托底,地产监管进一步趋严,行业周期性弱化。2015-2020 年,全国水泥产量从 21.8 亿吨提升为 22.2 亿吨,CAGR 为 0.4%,行业规模进入平台期。但随着供给侧改革推进,行业格局迎 来明显改善,企业盈利能力明显提升,2015-2020 年,归上水泥企业利润从 329.7 亿元增长至 1,833 亿 元,CAGR 高达 40.9%!

第三阶段中行业分析应更注重编辑思维以及企业协同等:随着水泥行业开启供给侧改革,行业格局 与逻辑发生了深刻的变化,下游需求端调控趋于严格与精准,2015 年以后,水泥行业内供给端和需 求端的变动幅度相比以前明显减小,供需规模趋于常态化。因此对于行业影响更大的是行业内边际 的变化,比如各个区域内错峰停窑力度执行情况,停产天数的变化等。对于行业分析,应更注重边 际思维,更注重企业协同。

基于供需格局展开,边际思维与区域思维并重

水泥基本面分析依然围绕供需大框架展开,需求端主要跟踪地产、基建相关数据,供给端跟踪错峰 限产、产能投放情况:类似于其他周期类建材,水泥基本面的分析框架依然基于供需而展开。其中 需求主要的影响因素是基建投资、地产开发和农村建设三大需求,在政策的影响下,水泥需求具有 一定周期性。供给端主要影响因素是政策性的错峰限产、减量置换、以及行业内部协同、产能开停、 外来熟料冲击等因素。

政策型的错峰限产以及减量置换也导致了水泥行业的供给具有一定的周期性。 具体到数据跟踪上,我们认为需求端主要跟踪交运和市政投资以及地产新开工,因为交运和市政投 资是基建投资中水泥用量比较大的细分领域;而地产新开工是因为地产项目开工后,主要的水泥都 用于前期的地下室浇筑,因此地产新开工对短期内水泥需求用量影响巨大。供给侧跟踪政策调控, 包括各地区错峰停窑天数,行政限产,各地区新投以及产能置换情况,供给侧较难形成连续的量化 指标跟踪,宜比较不同时间点的边际变化情况。

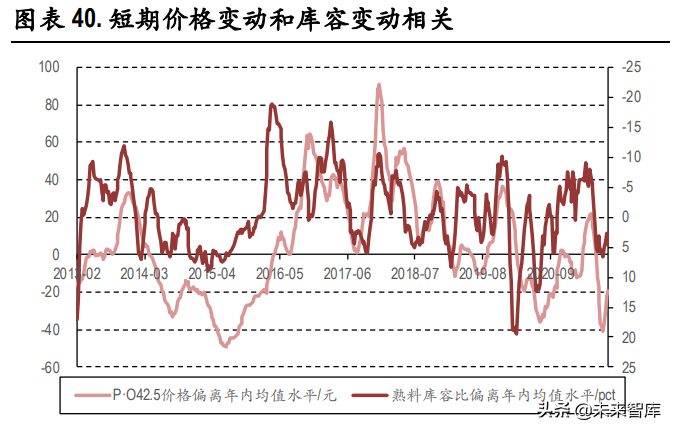

短期思维下库容比是供需的反应:短期思维下,与基于供需的大框架,我们认为对于水泥短期分析 应该关注熟料库容比指标。水泥粉末不宜保存,没有库存;但是熟料保存时间相对较长,熟料库容 比代表熟料厂家存货占仓库容量比重。熟料产能代表上游的供应水平,磨机开工率或者水泥产量代 表下游需求水平,表现基本和地产新开工同步,因此熟料库容比是上下游供需短期内均衡的体现。 我们对比水泥价格和熟料库容比相比年内均值的偏离情况,可以发现二者同步程度较高,因此短周 期内,熟料库容比对水泥产品价格有较大影响。

长期思维下供给侧改革以及人口迁徙是供需双方需重点考虑的对象:长期思维下,目前水泥局部地 区产能过剩依然是不变的命题。行业供给侧改革推进以及双碳目标下降低碳排放依然是未来行业格 局整合的关键因素。而未来人口迁徙也代表中长期各区域的需求情况。近年来,我国人口持续向华 东、东南沿海等经济发达地区迁入,也代表着未来华东、华南等区域景气度或将持续高于全国其他 地区。

水泥区域性下,应更注重龙头区域协同以及博弈模型:水泥行业货值低运费贵,同时不储存不存在 期货或者渠道商扰乱价格,所以水泥具有较强的区域性。对于供需、库存等指标的分析应当限定在 一定的区域内。水泥行业随着供给侧改革推进,各区域集中度都有所提升,寡头竞争模型初现。经 过分析,我们认为在区域市场参与者较多的情况下,理论上应该是成本加成法定价,企业没有超额 收益。随着区域集中度提升,寡头存在区域协同的可能,2015 年以来供给侧改革带给水泥最大的利 好就是区域内集中度提升,寡头区域协同基础增加,伴随着 2017-2019 年地产新开工需求持续高增, 水泥行业需求刚性供给弹性,区域龙头将协同发挥到极致。而 2020 年下半年,下游需求边际收缩, 企业协同收益矩阵发生变化,协同基础减小,区域龙头陷入囚徒困境,价格出现超预期下行。

水泥行业应更注重边际思维,思考“好上加好“的问题:水泥行业相比其他上游大宗品有一个特征, 就是分析过程中边际思想更为重要。主要原因是水泥行业已经经历了相比其他行业较为成功的供给 侧改革,因此其他行业面临供给侧改革时,带有一定总量思维的逻辑,思考的是“有和无”的问题。水 泥行业经历了成功的供给侧改革,行业景气度已经达到了一个较高的平台,更多应该思考的是“好上 加好”或者“当前是否比历史上好“的问题。

4 行业景气度有望迎来回升

行业基本面面临严峻考验

2020 年以来行业基本面遭遇连续打击:2020 年以来,水泥行业基本面表现持续下行。首先是 2020 年 初疫情,行业销量下滑;经过 2020 年 3-4 月份短暂修复后,长江中下游超长雨季对行业需求形成较 大打击,水泥价格持续下滑;2020 年三季度经济复苏,基建托底力度放缓,水泥价格上涨不及预期; 2021 年上半年随着地产集中供地以及其他政策调控,新开工增速下行,再次对行业基本面形成打击。 伴随着行业基本面连续的外生因素打击,水泥行业景气度持续下行,业绩增速也达到低点。

上半年基建和地产需求均有明显下滑:2021 年上半年,基建与地产开工这两项水泥最大的需求来源 增速均下行。基建中的交运邮储和公用水利(市政为主)是基建水泥需求最大的来源,地产中新开工增 速是地产水泥主要需求来源。基建中交运邮储和公用水利二季度分别投资 2.0 和 2.6 万亿,同比分别 增长 0.1%和 0.0%;地产新开工 6.5 亿平,同减 6.1%。

多因素作用下,2021 年二季度水泥行业基本面面临最严峻考验:2021 年二季度,水泥行业基本面遭 遇了最严重的考验。首先是基建需求,基于控制政府杠杆率的出发点以及上半年经济数据表现想好, 基建托底作用再次被弱化。其次是地产需求,在集中供地,三条红线以及限制拿地等政策作用下, 地产开工需求增速下滑,二季度开工增速为负。第三是供给端,随着需求下行,价格松动,行业协 同已无法维持价格,部分地区水泥跨区域流动导致价格加速下滑,对利润造成冲击。第四是成本端, 煤炭价格加速上行推升企业制造成本,平均吨成本提升 10-15 元不等。

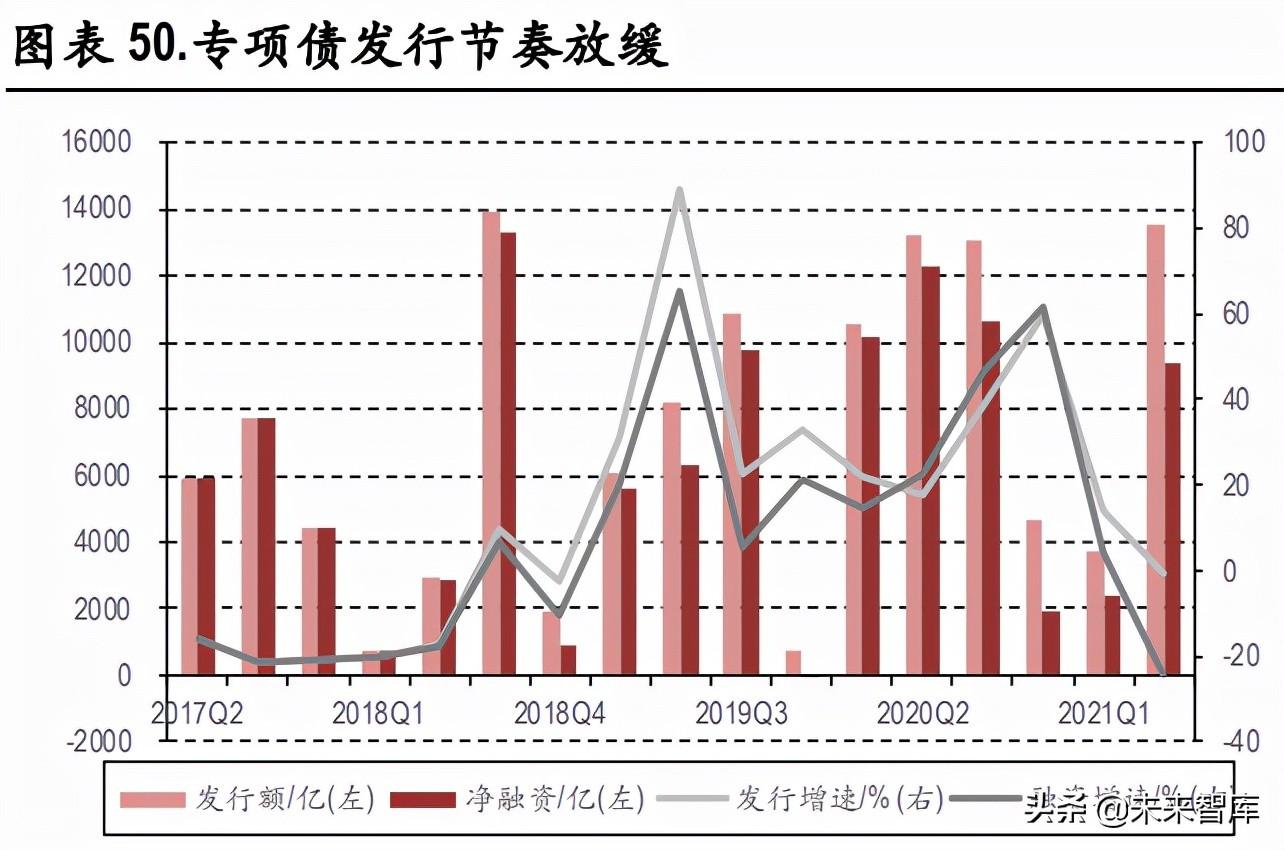

行业供给有望收紧,需求有望改善

基建托底作为重要政策工具有望重提,水泥行业需求有望得到边际改善:梳理最近几次政治局会议 以及其他政策文件对基建和财政政策相关的表述,我们认为目前财政政策已经进入了精准调控的时 代。政府以及市场对经济景气水平的把握和感知水平有提升,政府调控能力也有提升。当前来看, 下半年经济增速有一定的下行压力,随着海外新冠变异病毒蔓延,疫情有重新抬头的趋势。如果下 半年出口需求下滑,那么在当前消费活力下行以及“房住不炒”的大环境下,基建托底作为政策工具箱中的重要调控手段,近期将被重提。随着基建需求回升,水泥行业需求有望得到边际改善。

上半年专项债发行放缓债务压力有所减小,为基建投资提供一定空间:上半年随着政府去杠杆的落 实,专项债发行速度明显放缓,从已发行的债券来看,未来两三年专项债到期金额也呈现逐步放缓 的态势。预示着上半年的政策调控为接下来提升基建投资提供了一定的空间。

水泥行业总体景气度有望迎来改善:总体看,我们认为供给端随着《水泥玻璃产能置换实施办法》 的推进行业供给有望进一步收缩,而且随着行业需求回归正常,区域协同执行力度有望得到恢复。 需求端随着基建投资重提,行业需求有望得到边际改善,而且三四季度为施工旺季,行业需求也将 迎来季节性回暖。水泥行业总体景气度有望迎来改善。

双创工作总结范文(春风吹开花千树 创业扬帆正当时)

双创工作总结范文(春风吹开花千树 创业扬帆正当时) 安全培训教育制度范文(安全生产培训和教育学习制度)

安全培训教育制度范文(安全生产培训和教育学习制度) 可行性分析报告范文(论文可行性分析怎么写?)

可行性分析报告范文(论文可行性分析怎么写?) 写雨的诗有哪些(《描写雨的诗词83首全集》)

写雨的诗有哪些(《描写雨的诗词83首全集》) 1000字作文大全(朋友有你真好范文1000字精选25篇)

1000字作文大全(朋友有你真好范文1000字精选25篇) 竞选副班长演讲稿简短版

竞选副班长演讲稿简短版 写给老师贺卡(教师节给老师的贺卡)

写给老师贺卡(教师节给老师的贺卡)